本文旨在帮助读者了解最新的个人所得税计算方法,以便合理规划税务。文章强调了掌握个税计算的重要性,因为这有助于个人在合法范围内减少税负,提高财务效率。通过了解个税政策的变化和计算规则,个人可以更好地规划收入和支出,优化税务结构。文章可能还提供了一些实用的个税计算技巧和策略,以帮助读者在遵守税法的同时,实现税务的最优化。

1、[最新个税计算基础](#id1)

2、[工资、薪金所得的个税计算](#id2)

3、[其他所得的个税计算](#id3)

4、[个税申报与缴纳](#id4)

5、[个税规划建议](#id5)

随着税法的持续更新和完善,掌握最新的个人所得税计算方法对每位纳税人而言至关重要,本文将为您详细介绍2023年最新的个人所得税计算规则,助您合理规划税务,确保合规纳税。

个人所得税作为调节收入分配、实现社会公平的重要工具,随着经济的发展和税制的改革,个税政策也在不断调整,了解最新的个税计算方法,不仅能帮助您准确计算应纳税额,还能在合法范围内进行税务规划,有效减轻税负。

一、最新个税计算基础

1、纳税义务人:在中国境内有住所,或无住所但在一个纳税年度内在中国境内居住累计满183天的个人,被视为居民个人,居民个人需对中国境内外所得缴纳个人所得税。

2、应税所得项目:涵盖工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得;经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

3、税率:个税采用超额累进税率和比例税率,工资、薪金所得适用超额累进税率,其他所得适用比例税率。

二、工资、薪金所得的个税计算

1、起征点:2023年个税起征点为每月5000元。

2、计算公式:应纳税所得额 = 月收入 - 起征点 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

3、专项扣除:包括基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金。

4、专项附加扣除:涵盖子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人等支出。

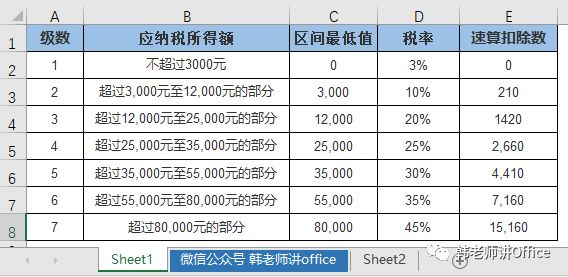

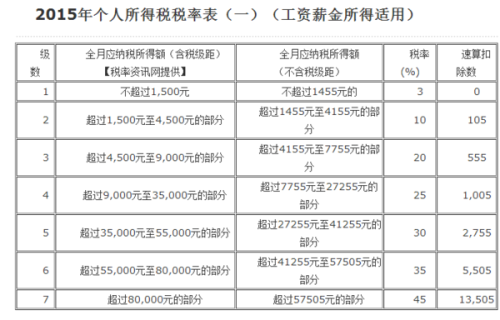

5、税率表:根据应纳税所得额的不同,适用不同的税率和速算扣除数。

三、其他所得的个税计算

1、劳务报酬所得:以收入减除20%的费用后的余额为应纳税所得额,适用20%的税率。

2、稿酬所得:以收入减除20%的费用后的余额为应纳税所得额,再按70%计算,适用20%的税率。

3、特许权使用费所得:以收入减除20%的费用后的余额为应纳税所得额,适用20%的税率。

4、财产租赁所得:每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,余额为应纳税所得额,适用20%的税率。

5、财产转让所得:以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额,适用20%的税率。

四、个税申报与缴纳

1、预扣预缴:由支付所得的单位或个人在支付时代扣代缴。

2、自行申报:对于年综合所得超过12万元或有其他需要自行申报的情形,纳税人应在次年3月31日前进行年度汇算清缴。

3、税收优惠:符合条件的纳税人可享受税收减免政策。

五、个税规划建议

1、合理利用专项附加扣除:了解并充分利用专项附加扣除政策,如子女教育、继续教育等,以降低应纳税所得额。

2、分散收入:通过分散收入来源,例如将一次性收入分摊到多个月份,降低单月的应纳税所得额,从而降低税率。

3、投资税收优惠产品:如购买国债、教育储蓄等,享受税收优惠。

4、合法避税:通过合法途径,如设立个人独资企业、合伙企业等,合理避税。

了解最新的个税计算方法对每个纳税人来说都是必要的,通过合理规划,不仅可以确保合规纳税,还可以在合法范围内减轻税负,希望本文能够帮助您更好地理解和掌握个税计算,为您的财务规划提供有价值的参考。

声明:本文基于虚构的2023年个税政策编写,实际的个税政策可能会有所不同,在实际操作中,您应参考最新的税法规定和官方发布的税率表,如需具体的税务咨询,建议咨询专业的税务顾问或税务机关。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号